Выгодная покупка тротуарной плитки 3D ромб в Санкт-Петербурге

Городские ландшафты и частные дворы становятся всё более разнообразными и оригинальными благодаря инновационным строительным и…

Заборы под ключ в Санкт-Петербурге и области: купить заборы с установкой

Ограждение вашего участка играет важную роль в обеспечении безопасности, конфиденциальности и эстетического восприятия вашей собственности.…

Покупка дачного участка в посёлках Ленинградской области: руководство без посредников

Ленинградская область известна своими живописными пейзажами и близостью к Санкт-Петербургу, что делает её привлекательной для…

Изысканное оформление входной зоны: выбираем ограждения крыльца

Крыльцо является визитной карточкой любого дома, а его безопасность и эстетичность зависят от правильно подобранного…

Как выбрать и купить летние шины 195/60 R15

Летние шины с размером 195/60 R15 считаются одним из наиболее распространённых вариантов среди автовладельцев. Подобрать…

Всё, что нужно знать о кредите под залог недвижимости в Астане

Получение кредита под залог недвижимости сегодня является одним из наиболее популярных банковских продуктов в Астане,…

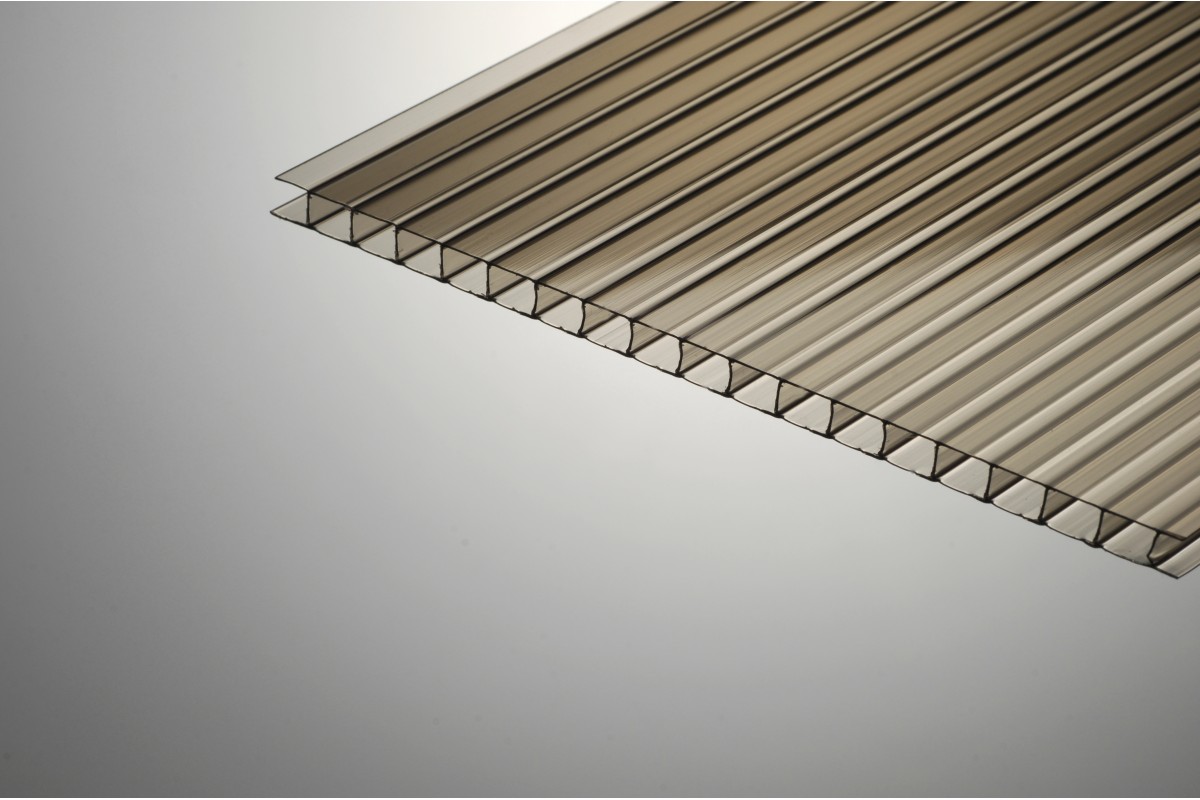

Сотовый поликарбонат: Преимущества, Применение и Установка

Сотовый поликарбонат за последние годы вошел в повседневную жизнь как один из самых популярных и…

Украшаем интерьер: деревянная карта мира на стену

Деревянная карта мира на стену - это не только стильное украшение интерьера, но и функциональный…

Всё под руку: интернет-магазин инструментов в Москве

В эпоху цифровых технологий покупка инструментов для дома, сада или строительства стала проще и удобнее…

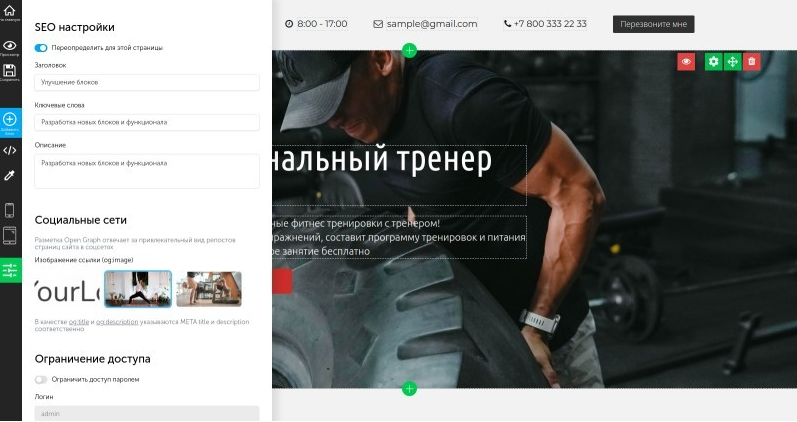

Универсальные инструменты для создания прототипа сайта: программы, которые стоит попробовать

Важность создания прототипа сайта: ключевой этап веб-разработки Процесс создания сайта начинается с создания его прототипа…